நேர்மறை மற்றும் எதிர்மறை பிடிப்பு விகிதம் எளிதில் புரிந்துகொள்ளக் கூடிய ஒரு அளவை. இது மிகுமாற்ற சாதனங்களின் செயல்திறனை ஆய்வு செய்ய பெரிதும் உதவும்.

பரஸ்பர நிதித்திட்ட பகுப்பாய்விற்காக எவ்வாறு பயன்படுத்துவது என்பது குறித்து நான் ஒரு பதிவை எழுதியிருந்தேன். இந்த இடுகையில் அதையும் சேர்ந்துக் குறிப்பிடுகிறேன்.

நேர்மறை மற்றும் எதிர்மறை பிடிப்பு விகிதங்களுடன் பரஸ்பர நிதித்திட்ட பகுப்பாய்வை எளிதாக்குதல்

அங்கு வழங்கப்பட்ட விளக்கம் மிக எளிமையாக உள்ளது. இந்த இடுகையில், இந்த விகிதங்கள் எப்படி கணக்கிடப்படுகிறது மற்றும் விளங்கப்படுகிறது என்பதை நான் விளக்குகிறேன்.

நான் மாத வருவாய் அடிப்படையில் ஒரு நேர்மறை மற்றும் எதிர்மறை பிடிப்பு கணிப்பேடு தயாரித்து வருகிறேன். இது பரஸ்பர நிதித்திட்ட மறையிடர்-வருமான பகுப்பாய்வு கணிப்பேடு கையாளும் வழியைக் காட்டிலும் மிகவும் இயலறிவார்ந்தது / எளிமையானது.

நேர்மறை பிடிப்பு விகிதம் என்ன?

5 ஆண்டுகளுக்கு, பல மாத வருமான தொகுப்பு தரவு இருக்கிறது என்று வைத்துக்கொள்வோம்.

1) இவற்றில் பூஜ்ஜியத்திற்கு அதிகமான (நேர்மறையான – Positive) வருமானம் கொண்ட மாதங்களை மட்டும் கருத்தில் கொண்டு நிகர CAGR-ஐ கணக்கிட்டால், அது நிதித்திட்டத்தின் நேர்மறை CAGR ஆகும்.

2) அதேபோல், பூஜ்ஜியத்திற்கு அதிகமான (நேர்மறையான) வருமானம் கொண்ட மாதங்களை மட்டும் கருத்தில் கொண்டு தரக்குறியீட்டின் நிகர CAGR கணக்கிடப்பட்டால், அது குறியீட்டின் நேர்மறை CAGR ஆகும்.

நேர்மறை பிடிப்பு விகிதம் = நிதித்திட்டத்தின் நேர்மறை CAGR / குறியீட்டின் நேர்மறை CAGR.

உதாரணமாக, குறியீட்டின் நேர்மறை CAGR 35% எனவும் மற்றும் நிதித்திட்டத்தின் நேர்மறை CAGR 34% எனவும் இருக்கும் போது, நிதித்திட்டம் குறியீட்டின் 97% வருமானத்தை பிடித்துள்ளது/அடைந்துள்ளது.

நேர்மறை பிடிப்பு விகிதம் 100% க்கும் அதிகமாக இருக்கலாம் – அதாவது நிதித்திட்டம் குறியீட்டின் வருமான அளவை வீழ்த்திய நிலையில் இருக்கும்போது (குறியீட்டின் வருமானம் நேர்மறையாக இருக்கும் பட்சத்தில்)

எதிர்மறை பிடிப்பு விகிதம் என்ன?

5 ஆண்டுகளுக்கு, பல மாத வருமான தொகுப்பு தரவு இருக்கிறது என்று வைத்துக்கொள்வோம்.

1) இவற்றில் பூஜ்ஜியத்திற்கு குறைவான (எதிர்மறையான – Negative) வருமானம் கொண்ட மாதங்களை மட்டும் கருத்தில் கொண்டு நிகர CAGR-ஐ கணக்கிட்டால், அது நிதித்திட்டத்தின் எதிர்மறை CAGR ஆகும்.

2) அதேபோல், பூஜ்ஜியத்திற்கு குறைவான (எதிர்மறையான) வருமானம் கொண்ட மாதங்களை மட்டும் கருத்தில் கொண்டு தரக்குறியீட்டின் நிகர CAGR கணக்கிடப்பட்டால், அது குறியீட்டின் எதிர்மறை CAGR ஆகும்.

எதிர்மறை பிடிப்பு விகிதம் = நிதித்திட்டத்தின் எதிர்மறை CAGR / குறியீட்டின் எதிர்மறை CAGR.

உதாரணமாக, நிதித்திட்டத்தின் எதிர்மறை CAGR -15% மற்றும் குறியீட்டின் எதிர்மறை CAGR -10% எனில், நிதித்திட்டம் குறியீட்டின் இழப்பில் 66% மட்டுமே பிடித்துள்ளது / அடைந்துள்ளது.

எதிர்மறை பிடிப்பு விகிதம் குறைவாக இருந்தால், எதிர்மறை நிகழ்வுகளில் இருந்து சிறந்த பாதுகாப்பு உள்ளது என்று பொருள்.

நிதித்திட்டத்தின் எதிர்மறை CAGR மற்றும் குறியீட்டின் எதிர்மறை CAGR ஆகிய இரண்டும் எதிர்மறையாக (-ve) இருந்தால் மட்டுமே, எதிர்மறை பிடிப்பு விகிதம் நேர்மறையாக (+ve) இருக்கும்.

குறியீட்டின் எதிர்மறை CAGR எதிர்மறையாக (-ve) இருந்து, நிதித்திட்டத்தின் எதிர்மறை CAGR நேர்மறையானதாக (+ve) இருந்தால், எதிர்மறை பிடிப்பு விகிதம் எதிர்மறையாக(-ve) இருக்கும், இது ஒரு நல்ல விடயம்! இது குறுகிய கால இடைவெளிகளில் மட்டுமே கிடைக்கப்பெறும்.

பிடிப்பு விகிதம் என்ன?

பிடிப்பு விகிதம் = நேர்மறை பிடிப்பு விகிதம் / எதிர்மறை பிடிப்பு விகிதம்.

பிடிப்பு விகிதத்தின் மதிப்பு அதிகமாக இருத்தல் சிறந்தது. (எதிர்மறை பிடிப்பு விகிதம் எதிர்மறையாக (-ve) இல்லாத பொழுது)

இங்கே சில உதாரணங்கள் காண்போம்.

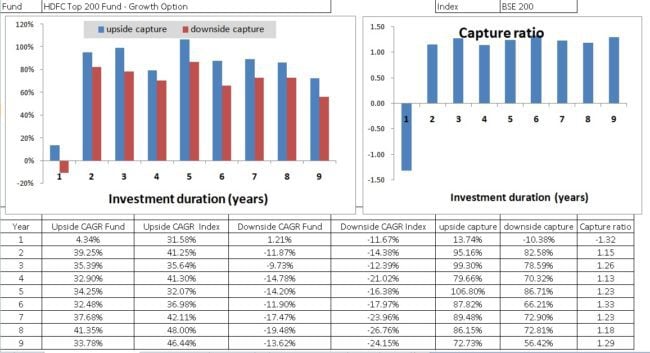

HDFC டாப் 200

HDFC டாப் 200 தொடர்ந்து அதிக நேர்மறை பிடிப்பு விகிதம் மற்றும் நியாயமான எதிர்மறை பிடிப்பு விகிதம் கொண்டுள்ளதை கவனிக்கவும்.

நேர்மறை பிடிப்பு விகிதம் 100% க்கு மேல் இல்லை. அதாவது, நாம் நல்ல நேரங்களை மட்டுமே கருத்தில் கொண்டால், குறியீட்டின் வருமானத்தை வீழ்த்தவில்லை. பின் எவ்வாறு Alpha-வை உருவாக்குகிறது?

குறைந்த எதிர்மறை பிடிப்பு விகிதம் மூலமாக. இது மோசமான நேரங்களில் குறியீட்டின் அளவிற்கு வீழ்ச்சியடையாததின் விளைவாக Alpha-வை உருவாக்குகிறது.

எதிர்மறை பிடிப்பு விகிதத்தை 1 ஆண்டு முதலீட்டு காலத்திற்கு கவனிக்கவும்.

படிப்பினை: சீரான எதிர்மறை பாதுகாப்பை பார்க்கவும்!

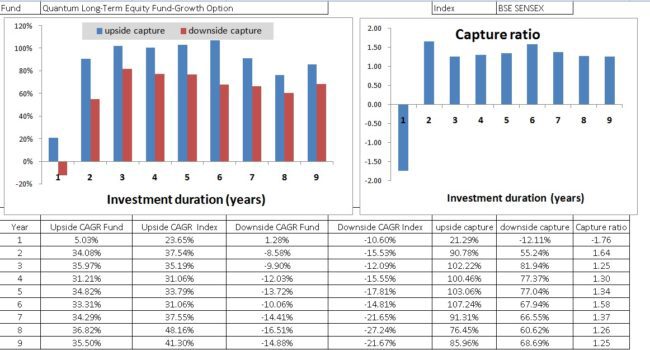

குவாண்டம் நீண்ட கால பங்கு நிதித்திட்டம்.

QLTE திட்டம் ரொக்க உத்தி மூலம் அதிகம் ஈட்டுகிறது. இது இங்கே பிரதிபலிக்காது! அதன் நேர்மறை பிடிப்பு விகிதம் மற்றும் எதிர்மறை பிடிப்பு விகிதம் HDFC டாப் 200 திட்டத்திற்கு ஒத்ததாகவோ அல்லது குறைவாகவோ இருக்கும்.

படிப்பினை: 65% பங்குகளின் தரம் 35% ரொக்கத்தை / பணத்தை விட முக்கியமானது.

இந்த விகிதங்களை ஆன்லைனில் எங்கு பார்க்கலாம் என்ற விவரங்களுக்கு

நேர்மறை மற்றும் எதிர்மறை பிடிப்பு விகிதங்களுடன் பரஸ்பர நிதித்திட்ட பகுப்பாய்வை எளிதாக்குதல்

தொடரும் …..

This post is the Tamil translation of Understanding upside and downside capture ratio.

ஆசிரியர்: திரு. பட்டாபிராமன்

மொழிபெயர்ப்பாளர்: திரு. வெங்கடேஷ்